[ad_1]

Kako prenosi Bloomberg, rast cijena nafte i prirodnog plina utjecat će na kućanstva koja će trošiti sve veći dio svojih prihoda na gorivo i grijanje pa će imati manje novca za ostala dobra i usluge, što bi dodatno pogodilo tržišta i otežalo tvrtkama privlačenje investicijskih sredstava. Dvostruki izazov središnjih banaka – upravljanje cijenama i održavanje rasta gospodarstva – postat će još teži. Posljedice napada mogle bi još pogoršati tu situaciju, a koliko će sukob na kraju pogoditi globalnu ekonomiju ovisit će o njegovoj duljini i opsegu.

Bloomberg Economics stoga je napravio tri različita scenarija o tome kako bi rat mogao utjecati na rast gospodarstava, inflaciju i monetarnu politiku.

Prvi scenarij

U prvom slučaju, brzi završetak borbi spriječio bi daljnji rast cijena na tržištima roba, što bi održalo američki i europski gospodarski oporavak. Ne bi došlo do poremećaja u opskrbi naftom i plinom niti do recesije, a Europska središnja banka ostala bi pri svojoj odluci o povećanju kamatnih stopa.

Ovakav optimističan scenarij bio je na vidiku nakon što su SAD i EU objavili sankcije Rusiji, no ruske zalihe energenata nisu podložne tim kaznama. Cijene energenata glavni su razlog zbog kojega ukrajinski rat ima neposredan utjecaj na inflaciju, posebno u Europi, kojoj je Rusija glavni dobavljač nafte i plina. Podsjećamo, cijene barela nafte nakon ruskog napada na Ukrajinu porasle su iznad 100 dolara, a prirodnog plina za čak 62 posto. Uz to, inflacija u eurozoni u tom bi slučaju bila tri posto do kraja godine.

U SAD-u bi skuplji benzin i umjereno financijsko pooštravanje opteretili rast. SAD bi mogao isporučivati više svog prirodnog plina u Europu, podižući tako njegove cijene za njihove stanovnike. Glavna inflacija CPI mogla bi premašiti 8 posto u veljači i na kraju godine biti blizu 5 posto, u usporedbi s konsenzusom od 3,3 posto. Ipak, Fed će vjerojatno gledati dugoročnije od privremenog šoka i nastaviti sa svojim planovima za početak podizanja kamatnih stopa u ožujku, doduše ne za 50 baznih bodova.

Drugi scenarij

U drugom scenariju, duži sukob, oštriji odgovor Zapada i prekidi u izvozu ruske nafte i plina doveli bi do većeg energetskog šoka i većeg udara na globalna tržišta. To bi vjerojatno odgodilo ovogodišnje povećanje kamatnih stopa Europske centralne banke, dok bi se Fed-ovo pooštravanje monetarne politike također usporilo.

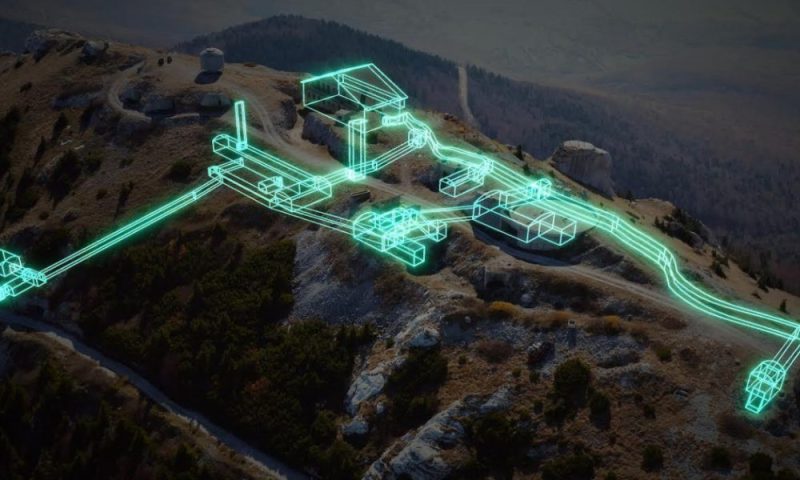

Neki vlasnici naftnih tankera izbjegavaju preuzimati rusku naftu dok ne bude više informacija o sankcijama. Glavni plinovodi prolaze kroz Ukrajinu i mogli bi biti pogođeni u borbama. Čak i mali poremećaji u opskrbi mogli bi pogoditi cijene energenata.

Trajno vraćanje cijena plina na 180 eura po megavat-satu (na razini dosegnutoj u prosincu) i nafte na 120 dolara moglo bi dovesti do inflacije u eurozoni blizu 4 posto do kraja godine, pojačavajući realni dohodak. Europa bi vjerojatno uspjela to prebroditi, no došlo bi do značajnog smanjenja BDP-a, što bi potaknulo ECB-ovo povećanje kamatnih stopa sve do 2023. godine.

U SAD-u bi ovakav scenarij mogao povećati glavnu inflaciju na 9 posto u ožujku i zadržati je blizu 6 posto do kraja godine. Istodobno, daljnja financijska previranja i slabije gospodarstvo, dijelom zbog europskog pada, doveli bi do toga da Fed gleda dugoročno i usredotoči se na rizike za rast, ali to ne bi utjecalo na inflaciju u ožujku, već bi se moglo odraziti na sporiji porast kamatnih stopa u drugoj polovici godine.

Treći scenarij

U najgorem slučaju došlo bi do prekida opskrbe europskim plinom, što bi potaknulo recesiju, dok bi SAD doživio znatno veći udar na rast. U slučaju da se Rusiju isključi iz sustava međunarodnih plaćanja SWIFT, mogla bi uzvratiti isključivanjem dotoka plina Europi. Taj bi potez imao dalekosežne posljedice, a primjera radi, europski dužnosnici ovakav scenarij nisu niti razmotrili prošle godine kada su predstavili 19 scenarija kako bi testirali energetsku sigurnost bloka.

Ipak, Europska središnja banka procjenjuje da bi, u slučaju da iz Rusije u Europu dolazi 10 posto plina, pad BDP-a EU-a bio 0,7 posto. Povećanje tog udjela na 40 posto podrazumijevao bi pad BDP-a EU od 3 posto. Stvarna brojka bi mogla biti znatno veća, s obzirom na kaos koji bi vjerojatno izazvala takva energetska kriza. Došlo bi do recesije, a u doglednoj budućnosti ne bi došlo do povećanja kamatnih stopa ECB-a.

I SAD bi osjetio posljedice jer se neželjene sankcije koje narušavaju globalni financijski sustav mogle preliti na američke banke. Fokus Fed-a bi se prebacio na očuvanje rasta, ali ako bi više cijene dovele do učvršćivanja inflacijskih očekivanja među potrošačima i poduzećima, to bi izazvalo najgori scenarij za monetarnu politiku: potrebu za agresivnim pooštravanjem čak i u slabom gospodarstvu.